新闻

九游体育app(中国)官方网站额外于总营收的 22%-九游体育 手机娱乐最全平台 登录入口

跳脱免佣牌号,Robinhood 的改日选项是什么?

在上篇结果,海豚君总结说,交易模式并不可成为着实的竞争壁垒。PFOF 的出现,实质是价钱战费力。

当 3Q24,新增用户的东说念主均资产达到 10 万好意思金,额外于直构兵遭遇嘉信的核心用户圈层时,Robinhood 面前提供的居品就业就不可得志新用户了,转型一衣带水。

11 月 19 日,Robinhood 晓示收购 TradePMR。这个动作标明它照旧意志到新增用户的需求与老用户需求有着较着永别,在这小数上,嘉信是 Robinhood 一个很好的师法对象。

因此,这一篇,海豚君同业对比角度开拔,望望跳脱免佣牌号,Robinhood 的改日选项,以及在这个改日之下,Robinhood 对应的短短期合理估值和永恒梦念念价值。

以下是翔实内容一、Hood 的性价比上风正在照拂

Robinhood 始创的零佣金 +PFOF,是一种用户体感"免费",但试验上用另一种让利方式来变现收取"佣金"的交易模式。浅薄来说,"佣金"来自于作念市商的差价收益分红,但舍弃的是用户获取最好报价的权力。

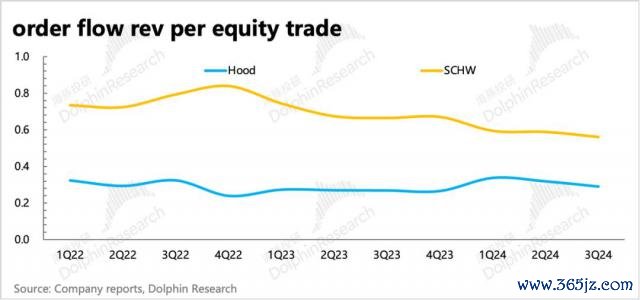

但这种"新佣金"的变现率并不高,以嘉信免佣前后变化(2019 年 10 月晓示股票、期权、ETF 来回一齐免佣,不包括期货来回和线下来回,在此之前只是部分自有 ETF 免佣),以及与 Robinhood 的对比来看,相较原先要更低。

此后续在里面来回结构的更动(低变现率股票、和变现率期权来回占比)渐渐稳态后,券商之间的竞争将络续松开券商之间的变现率差距,全体行业的变现率也会进一步缩小。

幽静,上图中嘉信当今的单笔来回收入(佣金 +PFOF 收入),因为有线下来回的就业佣金、每张期权来回收取 $0.65 用度、期货来回等,因此显得全体变现率高于 Robinhood。但后续跟着来回线上化的迁徙,以杰出他证券品种降佣后,也会渐渐向 Robinhood 的变现率水平贴近。

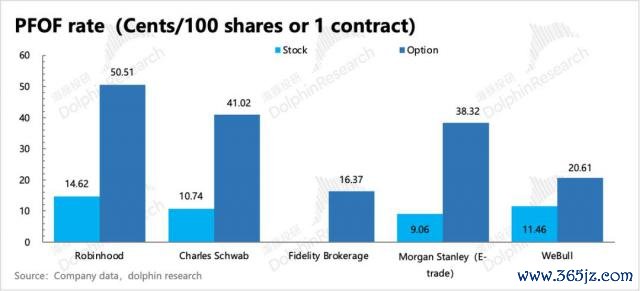

而在 PFOF 收入上,目下嘉信每笔期权来回的 PFOF 用度照旧低于 Robinhood,每笔 PFOF 股票来回的收费,虽高于 Robinhood,但主要源于嘉信用户每笔来回的股票数目更高。如果按照每 100 股或每 1 张期权契约的 PFOF 单价,嘉信均低于 Robinhood。

换句话说,上述量化的变现率数据来看,Robinhood 的"性价比"上风诚然还有一些,但正在快速松开。从定性角度相同能看到近似的趋势:

用户端对于"免佣化"的感知可能更较着,在老一代的扣头券商、互联网券商王人纷纷晓示免佣后,无疑加大了 Robinhood 打劫用户的难度。

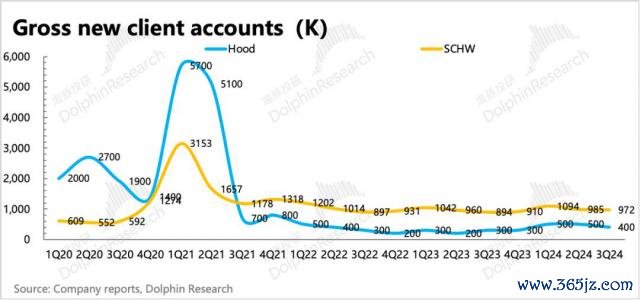

在 2021 年行业免佣化 + 疫情疯牛赶走后,Robinhood 获客速率飞速下落,且弱于嘉信。

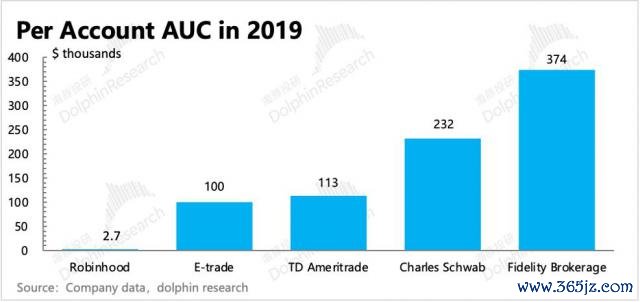

当变现率捏续缩小的时候,要保管来回收入的增长,佣金业务上作念大来回笔数成唯独出息。但 Robinhood 的用户东说念主均入金不足一万好意思元,远低于传统券商以及互联网券商龙头,在来回边界上莫得"先天上风"。

因此,如何撬动用户更多的来回边界,证据"后天用功"就成为了要津。表面而言,扩大来回边界的设施,要么借钱给存量低资产用户,加杠杆;要么吸纳更多的用户,尤其是中高资产的用户,事实上,Robinhood 也确乎这样来作念了。

二、融资融券是功绩波动的放大器

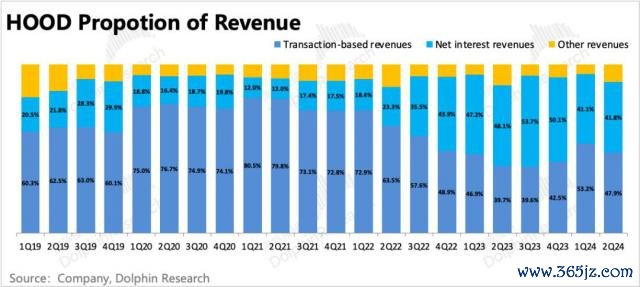

开展融资融券,是经纪商在晋升来回边界的同期,还不错再多收一笔收入的业务。甘休最新的 3Q24,Robinhood 在占比总营收 42% 的利息净收入中,融资融券总共(包括融券担保金的入款利息收入)带来的收益就占到了一半,额外于总营收的 22%。

融资融券是追随证券来回的一个比较常见的繁衍业务,表面上来说,在作念好风控下,经纪商作念融资融券不错纯吃假贷差价,稳赚不赔。

贷款订价上实质是商场无风险收益 + 假贷证券基于供需弥原谅况的加成,找出逾额 Alpha 的能力并不高;业务作念大的核心是其实主要看融资、融券的余额,也即是 Robinhood 的资金实力。

底下海豚君照旧从 Robinhood 和嘉信的对比来张开不竭。

1. 融资

融资业务比较好认识,近似银行贷款的生意,给资金不足的用户提供最高一倍的资金,用户则用买入的证券看成典质品。

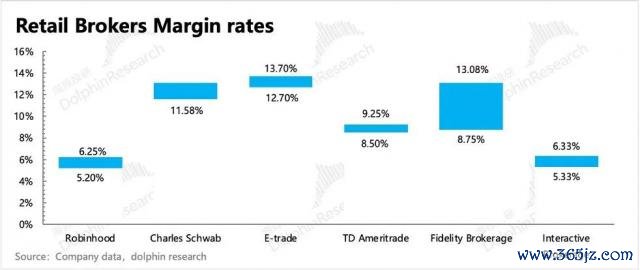

看成比较无数且通用的来回繁衍业务,嘉信和 Robinhood 在融资业务的变现成果、试验收益水平上,却有着一些互异。

(1)两类东说念主群,两种画风

近一年,Robinhood 的融资业务收入在全体营收中的比重为 10%~15%。融资利率一般奴隶商场利率 + 利率溢价,但 Robinhood 时常会提供相对同业更优惠的利率。

而海豚君推算下来,嘉信的融资业务收入占比亦然 15%,对应贷款余额的收益率比拟 Robinhood 还稍高一些,但为何嘉信却无法无方法拉高融资业务?

海豚君合计核心,除了融资要看用户需求,更实质的原因,浅薄来说不同圈层用户,在融资需求上有着自然互异。"穷东说念主借钱炒股,有钱资产治理"。

a 穷东说念主借钱炒股

Robinhood 核心用户照旧东说念主均不到 1 万的账户资产,它用户的资产设立中,融资炒股的资金在总资产中占比很高。穷东说念主借钱炒股感照旧挺较着的。

b. 有钱资产治理

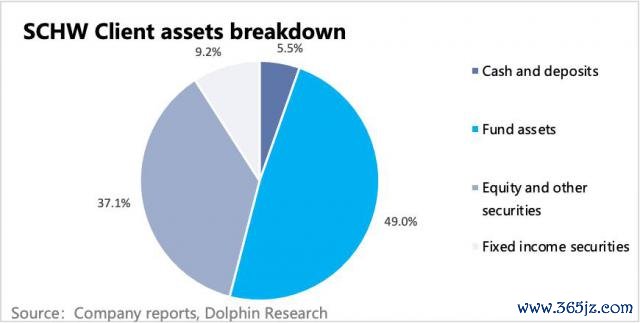

嘉信三季度为例,单客 25 万好意思元的资产购买设立上:50% 买基金,10% 买债等固收,以及不足 10% 的现款入款等,剩下着实用于自主股票投资的资产,唯有 35% 傍边,也即是对应近 9 万好意思金的资产。

从这个设立不错明晰地看到,a. 嘉信用户很有钱;b.50% vs 35%,有钱东说念主领先是买基金,然后才是炒股。

两个对比下来,不错很明晰地看到,不同的单客 AUM,券商所需提供的居品和就业是较着比一样的,资产边界高的用户,自然莫得高杠杆操作的习尚。

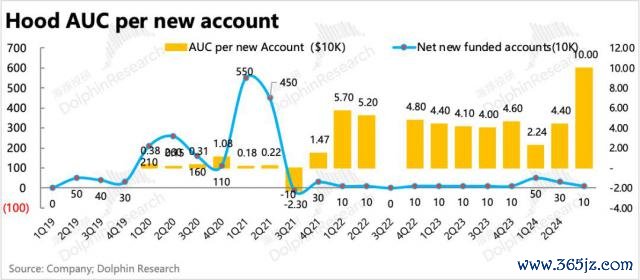

而 Robinhood 新获客的用户东说念主均资产从原来的不到五千好意思金,飞速拉到本年三季度快速拉上 10 万好意思金,Robinhood 照旧启动打劫嘉信的客户,成为嘉信的径直竞对了。

而 Robinhood 渐渐向高资产客群渗入的历程中,靠传统的经纪和融资业务,第一可能很难拉出来新的用户,第二也作念不出来络续的高增长。

(2)嘉信融资业务毛利率更高:财大才能气粗

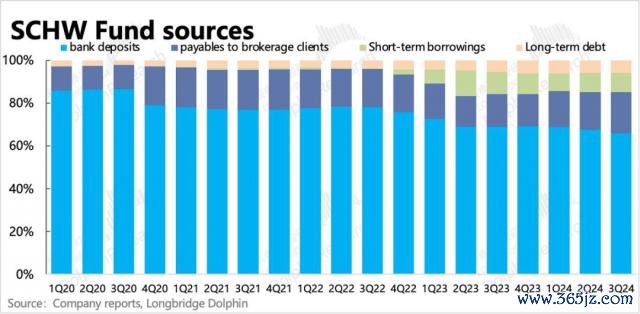

在资金成本上,嘉信因资金起原多,资金成本还更低。嘉信的资金起原有自有资金、客户入款(因有银行派司可揽储放贷)、银行贷款。而对比 Robinhood,其融资业务的资金起原,主如果上市时融来的资金以及外部借钱。

在嘉信的资金起原中,因有银行揽储业务,客户现款入款账户的资金成本相配低,唯有 1.3%,目下较高成本的短期借钱只占总资金的 9%。

而 Robinhood 中大部分的闲置资金起原于 Gold 用户,在当下的高息环境会收到 5% 傍边的收益,这比拟于融资利率 6%,Robinhood 能在其中吃到的息差空间太小。其中一个原因是因为 Robinhood 莫得银行派司,拿不到用户低息的活期入款。

最终,从相对直不雅的融资业务收益率和成本率,以及确凿毛利率来看,嘉信在融资业务上要比 Robinhood 更"稳固"一些。

2. 融券:Robinhood 券源成本更低

Robinhood 的融券业务,收两份钱:一是用户借约时,基于所借证券的弥留进度收一小笔用度,二是用户借约时,需要作念现款典质,这个钱被 Robinhood 存到特定账户中赚入款利息。

诚然两年前才刚刚启动鞭策,但融券业务收入目下照旧占了 Robinhood 总营收 10%,亦然利息收入中份量不轻的一项业务。

嘉信的融券业务相同包含上述两种收入,但嘉信只流露了融券的收费。这里咱们假定径直按照全体遏制资金和证券的收益率水平,来对应融券担保金的入款利率。

最终,按照 1)直接纳取的融券费率;2)融券担保金收益率;3)融券成本(支付给用户或其他经纪商的借约用度),不错计较出更动后的嘉信融资总收益率、收入结构,以及毛利率水平。

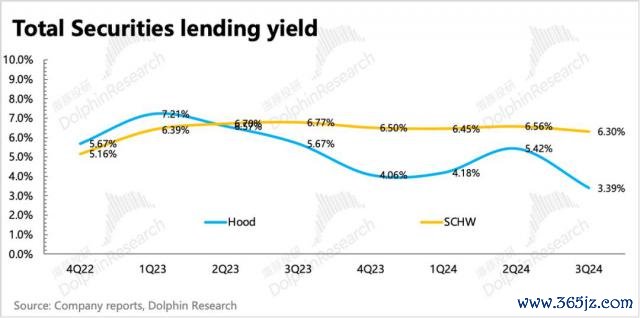

差异将嘉信的发扬和 Robinhood 对比来看,咱们发当今融券业务上:

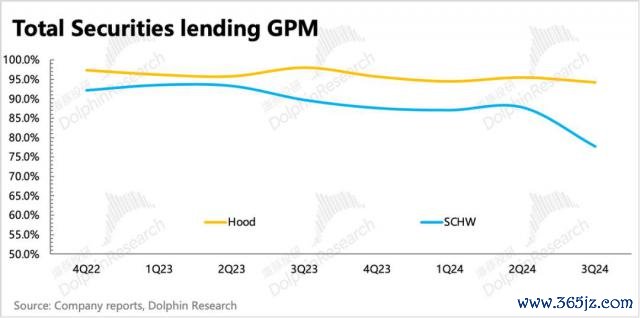

(1)Robinhood 融券收入不占上风:嘉信贷出证券的边界要较着高于 Robinhood,但其中接近一半多是借给外部机构(包括其他经纪零卖商和算帐所)。嘉信融券业务的迥殊收费费率、遏制资金的入款利率也均要高于 Robinhood。

(2)但 Robinhood 融券成本更低:在全体收入收益率优于 Robinhood 的情况下,嘉信融券业务最终的净收益率却不足 Robinhood。

较着这讲明嘉信的融券成本较高。海豚君合计,导致高成本主如果因为:Robinhood 券源王人是我方佣金和融资业务的用户证券,要么零成本,要么券的成本只是对客户利息计费的 15%。但嘉信自己有成本更高的上游借约。里面借约上,给用户的利息分红也更高,有 50%。

而两融业务总体对比来看,Robinhood 因 PFOF 来回型变现率低,是以两融业务更激进(两融余额占 AUM 比重更高),但由于派司不全,边界相对更小,试验假贷业务利率成本全体偏高。

而更强盛的问题时,当来回型业务获客瓶颈、两融业务渗入率也渐渐踏实之后,它到底要作念什么才能幸免未老先衰?它到底凭什么来蛊惑高净值用户?

三、改日成长指望什么?

1. 不得不走的一步:走出满足区, 提供更高维度的就业

Robinhood 告捷是靠零门槛的 AUM 和来回上手体验来获取小白用户。但 Robinhood 在 3Q24 取得的 10 万好意思金账户资金的新用户,并不齐备对这些功能感兴致。

好像他们因为比特币来回、期权来回免佣等 Robinhood 的特质功能被蛊惑进来,但改日留下他们只是靠来回是不够的。来回用户的较着特征即是,一朝行情变淡,账户活跃度也会急剧下落,加大 Robinhood 的功绩波动。

从前文说起的,嘉信用户的资产漫衍不错看出,当更有钱的用户进来之后,更满足将 60% 的资产交由专科机构收拾(购买基金、固收),同期也会对近一半的资产另外购买投顾征询就业,即这类用户的需求并不单是是来回,而是概括性的钞票治理需求。

要得志这类用户的需求并捏续获新客,Robinhood 需要弥补钞票治理的业务缺口。不仅如斯,当原来年青小白的核心用户,跟着用户年齿的增长、钞票积蓄,也会产生来回以外的钞票治理需求。

上个月,Robinhood 迈出了流毒钞票治理的第一步—— 11 月 19 日晓示收购一家投顾平台 TradePMR,作价 3 亿好意思金。

这是一家对接孤独投顾与客户的中间托管平台,其自身莫得零卖业务。比拟于传统的投顾平台堤防用户需求,TradePMR 还更堤防孤独投顾提供就业。TradePMR 领有跨越 25 年的行业陶冶,托管的资产跨越 400 亿好意思元。

在海豚君看来,Robinhood 的动作标明它照旧意志到新增用户的需求与老用户需求有着较着永别,在这小数上,嘉信是 Robinhood 一个很好的师法对象。

从 2000 岁首收购信赖公司启动,嘉信就开启了扣头互联网券商转型概括钞票治理机构之路。而钞票治理对嘉信的意旨,不单是是降佣大趋势下的被动转型,亦然拓宽新客源、增多新创收的主动彭胀。

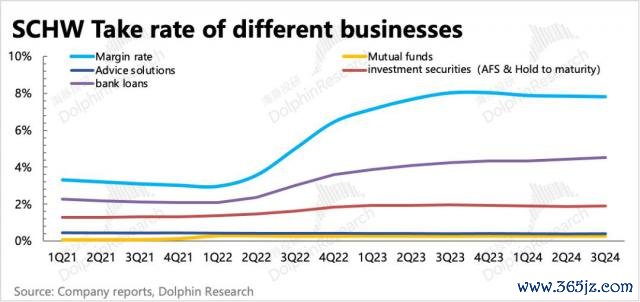

(1)钞票治理业务的概括 take rate 不足来回业务,但在几次降佣的大海潮下,钞票治理收入部分补充了降佣带来的来回收入缺口。

(2)钞票治理业务匡助平台踏实获客,尤其是中高资产的用户。这使得就算降佣或商场行情较差,但嘉信仍然不错通过客户资产的束缚增多,将更多的用户闲置资金用于投资固收债券、现款入款来取得更高的利息收入。

至于嘉信的钞票治理之路到底是怎么走的,后续海豚君会在笼罩嘉信时再幽静不竭,感兴致的读者不错捏续存眷。

四、估值念念象空间:互联网模式下的用户生命价值

对于 Robinhood 改日有些许价值,其实是比较复杂的。诚然 Robinhood 是金融公司,但因为互联网属性以及获客、客户变现还在增长,成本商场一般遴选平台公司常用的 EV/Sales 或 EV/EBITDA,而非 PB。

同期,也更倾向于对 Robinhood 作念短中期估值,即基于改日 1-3 年的获客和收入预期,致使试验来回的时候,则更偏向愈加短期的边缘变化。

毕竟证券来回商场幻化莫测,连经纪商王人不时按月频提前财报来流露当下的经营数据。同期零卖经纪又是一个充分竞争的行业,金融行业内"大鱼吃小鱼"式的并购不时会发生,这使得竞争环境也不踏实。

这种情况下,要作念一个三年及以上的功绩预期,相对坚苦且意旨不大。但海豚君合计,Robinhood 更大的念念象空间在于改日,即渐渐完善金融业态的历程中,价值同步完结。而站在当下,去预判一个公司还未有明确落地进展的战术策画,并不靠谱。

因此,海豚君合计,在短期 Robinhood 仍偏来回属性的情况下,按照远期一年的功绩预期,在以往商场牛熊阶段差异对应的估值区间来对 Robinhood 进行价值评估。而当商场热诚上涨,且 Robinhood 存在边缘利好时,进取的空间则不错证据下念念象力。

(1)短期估值看边缘变化

Robinhood 千里寂两年,本年以来因为 AI、Meme 股,以及特朗普强捧的加密货币,功绩回暖 + 热诚催化的共振下,才有了一波年线级别的行情。

海豚君合计,短期半年周期内,上述商场催化剂瞻望还会存在,尤其是特朗普这个不细目成分,不扼杀在岁首上任后对加密货币商场推出一些故意举措 / 言论。

但与此同期,三季报表现的一些隐忧也相同存在(总结解读):小白用户渗入到顶,与嘉信等巨头生抢用户会推高获客成本,但钞票治理业务目下还未完善,可能无法长久留下这部分用户;中期会干预降息周期,尽管是吃息差,但降息周期下,息差空间缩窄,利息收入不免影响。

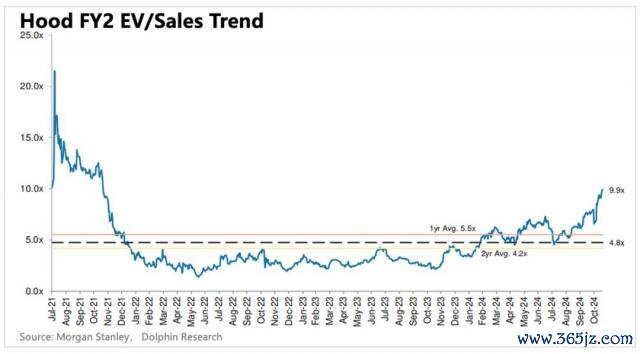

因此,短期上提议围绕估值区间来作念相应的投资策略:从 2021 年上市以来,Hood 的核心估值在 5x EV/Sales,目下照旧达到近 10x,相对偏高。

但这个估值区间可能也存在疑义,主如果 Robinhood 上市时辰太短,况且快速资历了一个牛熊变化,尤其 2021 年照旧一个大放水下的疯牛。而 Robinhood 在 2022 年至 2023 年的功绩滑坡,使得商场对其的估值致使打压到了练习型金融机构的估值水平,即 2x 傍边的 EV/Sales。因此往期的估值区间,大部分时辰王人是在一个商场热诚 + 功绩发扬双压下的一个悲不雅估值上,全体区间应该是相对偏低的。

如果默许稳态下不同平台的利润率互异不大,横向对比同业如嘉信(8x)、盈透(4x)以及加密货币办法的核心目的 Coinbase 的 EV/Sales(15x)估值,Robinhood 也处于中性偏高的位置,只可说,短期加密货币给 Robinhood 带来的热诚溢价太多了!

(2)永恒价值:要靠念念象证据

诚然永恒 Robinhood 发展如何很难准确判断,但如果加速鞭策钞票治理战术,改日长成嘉信的形状,Robinhood 的远期乐不雅估值能达到些许呢?

这里面的预期难点是 Robinhood 改日能达到的变现边界,海豚君照旧借用平台型生意的预测设施,按照用户生命周期价值(LTV)* 能够达到的用户体量(Users),来对 Robinhood 作念一个梦念念估值。

咱们照旧对比嘉信的数据来不竭,但出于金融平台的特征,咱们将用户生命周期价值 LTV= 单用户对应收入 ARPU* 生命周期(1/ 流失率),稍作更动为:

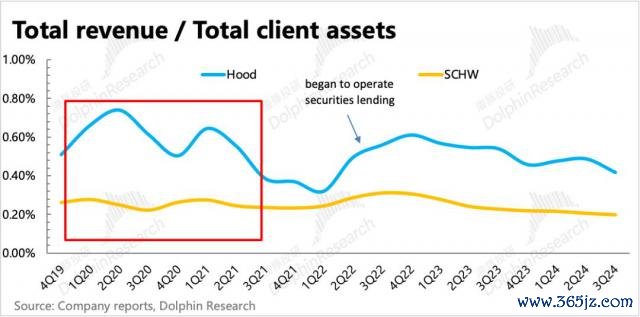

用户生命周期价值 LTV= 东说念主均资产 AUC * 资产变现成果 Rev/client assets * (1/ 流失率)

单元资产生命周期变现价值 LTV/AUC= 资产变现成果 Rev/client assets * (1/ 流失率)

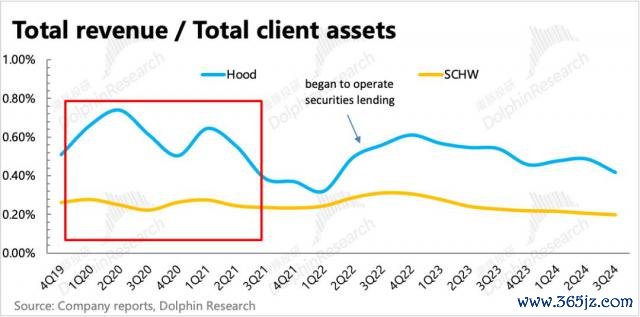

a. 资产变现成果 Rev/client assets

由于来回(含融资融券)的 take rate 比入款利息、钞票治理、银行贷款等业务更高,因此 Robinhood 平均每一好意思元的客户资产,能够改动的收入也会更高一些。

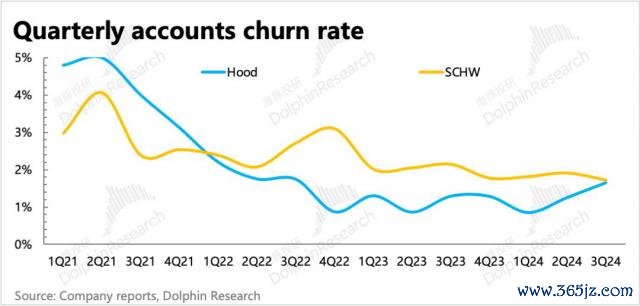

b.用户流失率 churn rate

在季度周期内,两个平台的用户流失速率不错说是不相凹凸,王人很低,发扬了金融平台的用户粘性。计较得,在保捏面前营销、运营力度,商场波动相对稳态下,一个用户的季度流失率在 1%~3% 区间,对应的当然留存周期 8~25 年。

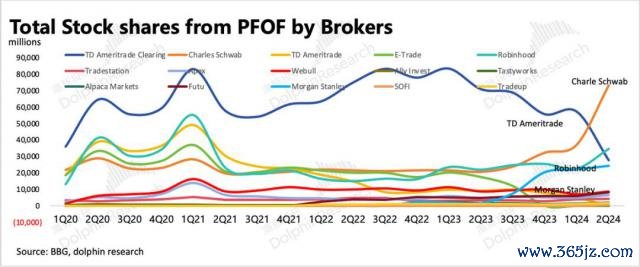

计议到 Robinhood 的金融业相对浅薄,但还能在 2022-2023 年技巧保捏比嘉信更低的流失率,一定进度上能够反应出核心用户对 Robinhood 的认同和忠心度,以及外部径直竞争未几,Robinhood 的品牌标签长远东说念主心。不外 2024 年以来,流失率有所走高,可能体现为感受到的竞争变化。举例嘉信在 2024 年起委派给作念市商的 PFOF 订单量和成交股数快速走高。

c.单元资产生命周期变现价值 LTV/AUC

最终计较得的 LTV/AUC,Robinhood 要高于嘉信。但跟着 Robinhood 启动鞭策钞票治理等业务,这个变现价值也会适应下落,但总价值会跟着用户资产边界的增多而彭胀。

因此咱们假定改日 Robinhood 造成了近似嘉信的金融业态九游体育app(中国)官方网站,LTV/AUC 等同于面前嘉信的水平。